02 dez 2025

A Lei nº 15.270/2025, sancionada e publicada em 26/11/2025, altera profundamente a tributação da renda, com impactos diretos sobre pessoas físicas, estruturas societárias e políticas de distribuição de resultados.

I. Ampliação da Faixa de Isenção do IRPF

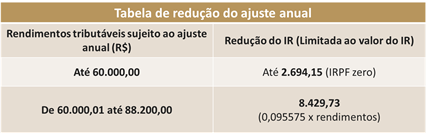

Nova estrutura da tabela (a partir de janeiro do ano-calendário de 2026):

- Aplicável também ao cálculo do IR exclusivo na fonte sobre o 13º salário.

Nova estrutura da tabela (a partir do exercício de 2027, ano-calendário de 2026):

II. Imposto de Renda da Pessoa Física Mínimo (IRPFM)

2.1 Tributação Mensal de Altas Rendas – Dividendos (desde jan/2026)

Regra principal:

Dividendos > R$ 50.000/mês (por PJ → mesma PF)

→ Retenção obrigatória de IR: 10%

→ A alíquota incide sobre o valor total pago.

Possíveis ajustes estruturais para exercícios posteriores, a fim de mitigar a tributação sobre a distribuição dos dividendos:

- Distribuição fracionada de lucros;

- Retenção de lucros na pessoa jurídica;

- Constituição de holding patrimonial ou societária, como sócia;

- Revisão de pró-labore.

2.2 Tributação Anual – IRPFM (a partir da DIRPF de 2027)

Quando se aplica:

Rendimentos anuais > R$ 600.000,00

Composição do cálculo:

Rendimentos: inclui todos os rendimentos (tributados, exclusivos, definitivos e isentos), exceto os listados em lei, tais como:

- parcela isenta relativa à atividade rural;

- ganhos de capital, exceto os de operações realizadas em bolsa ou no mercado de balcão organizado sujeitas à tributação com base no ganho líquido no Brasil;

- Rendimentos Recebidos Acumuladamente (RRA) tributados exclusivamente na fonte, desde que o contribuinte não tenha optado pelo ajuste anual;

- valores recebidos por doação em adiantamento da legítima ou herança;

- rendimentos de contas de depósitos de poupança;

- remuneração produzida pelos seguintes títulos e valores mobiliários: LCI; CRI; CDA; WA; CDCA; LCA; CRA; CPR; LIG; LCD; os relacionados a projetos de investimento e infraestrutura; os fundos de investimento que investem nesses projetos e o FIP-IE e o FIP-PD&I;

- rendimentos distribuídos pelos Fundos de Investimento Imobiliário e pelos Fiagros cujas cotas sejam admitidas à negociação exclusivamente em bolsas de valores ou no mercado de balcão organizado e que tenham, no mínimo, 100 cotistas;

- valores recebidos a título de indenização por acidente de trabalho, por danos materiais ou morais, ressalvados os lucros cessantes;

- rendimentos isentos de que trata os incisos 14 e 21 do artigo sexto da Lei 7.713, de 1988;

- rendimentos de títulos e valores mobiliários isentos ou sujeitos à alíquota zero do IR, exceto os de ações e demais participações societárias;

- lucros e dividendos relativos a resultados apurados até o ano-calendário de 2025, caso a distribuição seja aprovada até 31 de dezembro de 2025 e ocorra nos anos-calendário de 2026, 2027 e 2028; e

- repasses obrigatórios efetuados previstos em lei, incidentes sobre os emolumentos, no caso da atividade exercida pelos titulares cartórios.

Alíquotas:

Renda anual entre R$ 600.000 e R$ 1.200.000:

→ Alíquota cresce linearmente até 10%

Fórmula: (REND / 60.000) – 10

Renda anual ≥ R$ 1.200.000:

→ Alíquota fixa: 10%

Dedução: IR devido na Declaração Anual de Ajuste; IR retido exclusivamente na fonte; IR apurado sobre a tributação de fundos de investimentos no país e de aplicações financeiras, entidades controladas e trusts no exterior; IR pago definitivamente; e redutor.

- Redutor: se a soma da alíquota efetiva IRPJ/CSLL + alíquota efetiva IRPF exceder a alíquota nominal setorial – 34% (empresas não financeiras); 40% (seguro e capitalização); 45% (instituições financeiras) – concede-se redutor sobre o IRPFM devido.

A lei define detalhadamente o cálculo das efetivas.

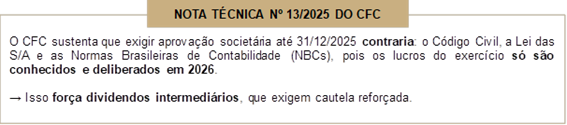

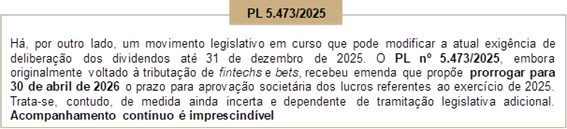

III. Tributação do Estoque de Lucros (Lucros até 31/12/2025)

Regra Geral

Todo dividendo pago, creditado, empregado ou entregue a partir de 01/01/2026 estaria sujeito à retenção, mesmo se relativo a lucros antigos.

Mas há Regra de Transição (isenção), desde que:

- Lucros apurados até 31/12/2025 → com escrituração regular, demonstrações encerradas e conformidade contábil (não basta haver disponibilidade de caixa ou mera previsão de ganho). A empresa precisa demonstrar documentalmente que os montantes distribuídos correspondem aos lucros formalmente encerrados até 2025.

- Distribuição aprovada até 31/12/2025 → assembleia, reunião de sócios ou ato do administrador. A distribuição precisa respeitar o capital social, as reservas obrigatórias e quais limitações contratuais ou legais aplicáveis.

- Pagamento até 2028 → respeitando o que foi deliberado até 31/12/2025.

Conflito Societário – S/A (art. 205 da Lei 6.404/76)

Dividendos devem ser pagos no mesmo exercício da deliberação, o que pode colidir com a regra tributária. Implica necessidade de documentação robusta e acordos internos claros.

IV. Tributação de Dividendos a Não Residentes

Dividendos pagos/remetidos ao exterior → IRRF de 10% (independentemente do valor).

V. Recomendações Práticas (antes de 31/12/2025)

Para garantir o correto enquadramento nas regras de transição e preservar o benefício da isenção de dividendos, recomenda-se:

[ ] Convocar assembleias/reuniões até 31/12/2025;

[ ] Aprovar formalmente a distribuição dos lucros de 2025 (sócios/acionistas, valores e datas de pagamentos individualizados);

[ ] Elaborar e registrar atas na Junta Comercial;

[ ] Revisar contratos sociais e acordos de sócios;

[ ] Ajustar políticas de retenção e distribuição;

[ ] Mapear impactos em holdings e reorganizações.

A equipe tributária do Crivelari & Padoveze permanece à disposição para demais esclarecimentos!

CRIVELARI & PADOVEZE ADVOCACIA EMPRESARIAL

LETÍCIA SARTO ZARATIN

OAB/SP 439.989

NÚCLEO JURÍDICO TRIBUTÁRIO